|

湖北日报讯 25日本报刊发《种粮大户春耕缺钱急得跳》,反映种粮大户吴道国贷款难,报道见报后,引起强烈反响,许多合作社、农业企业也致电本报,直言农业贷款的确难。

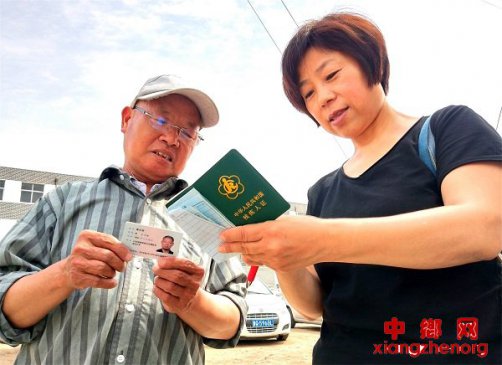

“我十分理解吴道国的苦衷,就连企业也有这样的困惑。”湖北神鹭水产品有限公司董事长杨光感叹道。 神鹭水产品公司是一家省级农业产业化重点龙头企业,有水面2万多亩,网罗农户3000家,销售额2亿多元,几乎垄断了浠水80%水产品市场,谁能料到,这样的水产巨头也“差钱”。 为了延伸产业链、保障产品源头,早在2009年神鹭公司就首创了全产业链种养模式,由公司给农民提供各种生产要素,包括种苗、技术和资金,“单个农户从银行基本贷不到款,前期全部由公司垫资。”董事长杨光坦言。 模式运转几年来,取得了较好的效果,然而,随着产业的发展和规模的壮大,资金渐渐满足不了所有农户的需求,模式开始推广受阻。 “至少需要上亿的周转资金,但公司抵押物有限,难以从银行贷到更多款。”杨光说。 监利县种粮大户、三丰水稻专业合作社理事长周振涛告诉记者,与吴道国一样,他最大的困扰也是融资难。金融机构不认可合作社的资产,事实上,三丰合作社各项固定资产有800多万元,但由于土地属于集体所有,无法用来抵押。他希望金融部门转变观念,加大对农业的信贷支持力度。 潜江巨龙生猪养殖专业合作联社今年计划投资300万元,建设一个年处理2000吨的病死畜禽无害化处理中心,但融资难成为眼前的拦路虎。联社理事长池圣云坦言,银行要求他们提供抵押担保才肯贷款,但联社的土地是集体土地,办不了土地所有权证,建在上面的猪舍又不能办房产证。 对此,汉口精武食品工业园有限公司董事长涂国华也有同感:银行的钱大部分投到了国有企业,到民营企业,尤其是涉农企业,是少之甚少。 潘传高,洪湖绿色田园公司总经理,2006年回乡投资,改造新滩镇长江干堤北洲荒滩,种植60多万株杨树,7年来陆续投入累计2000多万元。他也有自己的苦衷:按照森林评估,进行林权抵押,他应该可以贷到几千万元,他找了工商银行、农村信用联社,但都没有贷到款,如今一筹莫展。 潘老板的遭遇代表了我省部分林企的处境。据了解,我省涉林企业共有9200多家,其中规模以上的占30%,绝大部分属于中小企业。林企贷款难,融资难成为制约他们发展的主要瓶颈。 “听说你是搞农业的,银行都格外谨慎,尤其是成长型企业,根本不要奢望贷到款。”一位不愿意透露姓名的企业老板苦笑道。 在今年全省“两会”上,涉农企业融资难再次成为热点。省政协委员付明星曾经担任武汉市农业局局长,他告诉记者,每年都要把银行请到农业局,与企业搞座谈、搞对接。帮助企业和银行做风险评估、利息承诺、政府担保……表格不知做了多少本!但还是很难贷到足够的资金。“农业龙头企业融资都难,那些中小型农业企业的境况可想而知。” 一个钱字,不知道难倒了多少有志之士。为了贷款,可谓八仙过海,各显神通,然而,纵然使出十八般武艺,融资之困仍在。 宜昌晓曦红柑橘专业合作社,全国首批示范农民专业合作社、全省十佳合作社之一,说起这贷款里的故事,总经理张仁俊直摇头。“能想到的法子都用上了,还打了一些擦边球。”合作社成立之初,农行、工行、建行等银行均不愿向合作社贷款,情急之下,张仁俊只得在工商部门注册成立了一家果业有限公司。“合作社与公司实际就是‘两块牌子,一套班子’。” 神鹭公司董事长杨光多次拿着水面滩涂证,想找一些农业担保公司担保,但都以风险太大被婉拒了。“法律都允许了,但现实并不太认可。” 记者了解到,企业正常周转的“供血”不足,催生了诸如民间贷款、内部融资、高息吸贷等方式,种种无奈之举折射当前农村金融服务的乏力与缺位。( |