|

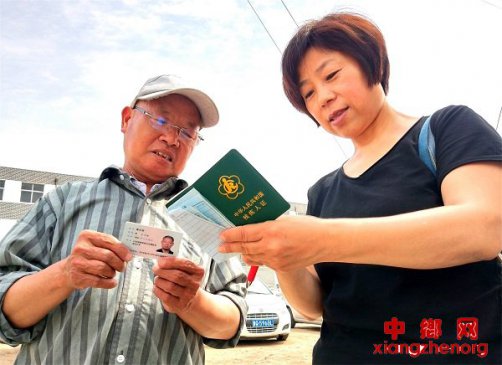

受疫情影响,经营儿童雨具的老张一度陷入困顿,“最后一刻,是网商银行的贷款帮我们渡过了危机,而且贷款利率非常之低。在这笔资金的帮助下,我的店铺终于挺过来了。” 老张不知道的是,这笔贷款的背后是网商银行和中国农业发展银行(农发行)的共同努力。日前,100余家银行紧急“集结”,加入由中国银行业协会、全国工商联等行业协会与网商银行共同发起的“无接触贷款助微计划”,助力小微企业复工复产。 银行业内人士认为,数字化服务是未来小微金融的发展趋势,这一能力的提升有赖于银行与金融科技机构的优势互补。 对手变队友 原本年后开学是店铺销售的旺季,如今却颇为冷清,疫情期间老张每日的销量仅为平时的2%-3%。由于年前已制定规划,店铺采购的一批价值几百万元的货不得已积压在仓库,正当他一筹莫展的时候,是无接触贷款让他的店“活”了过来。 昔日对手如何变成队友?网商银行行长金晓龙介绍:“疫情发生后,网商银行宣布在特殊时期为850万小店下调20%的利息,并向多家银行发出合作邀约,2天时间有25家银行响应和支持,为小店减负。” 老张获得的无接触贷款利率仅为平时的一半,离不开农发行的助力。贷款利率低是政策性银行的一大优势,在农发行的支持下,许多网商银行服务的小微企业贷款利率进一步下降。此外,邮储银行也主动为更多小微企业提供20%的减息。 北京大学数字金融研究中心的研究显示,数字信贷发展水平每增长1%,疫情对经营的冲击减少2.57%。据悉,当前已有包括三大政策性银行、国有六大行在内的100余家银行加入“无接触贷款助微计划”,计划半年内支持全国约1000万家小微企业、个体经营者和农户有序复工复产及疫情之后扩大生产。 “助微计划”包括十项举措:为线上小微商家提前支付货款,为餐饮业提供专项资金支持,为快消业中小经销商提供免息贷款优惠活动,为物流业提供专项贷款,为卡车司机提供专项优惠贷款,为种植户提供专项贷款,助力销售困难企业获取资金支持,扩大票据贴现优惠范围,助力市场口碑良好的小微商家加速复工,帮助线下商户免费开拓线上经营渠道。 快速触达海量小微群体 大中型银行拥有强大的资金实力和专业的风控技术,网商银行则具有触达海量小微企业的场景优势,双方通过互补合作发放无接触贷款,最终达到与客户多赢的效果。 “网商银行的优势在于场景和引流,邮储银行的优势在于线下营销,信贷人员可以直接联系到客户,帮助他们认识和操作线上产品。”邮储银行三农部总经理助理陈鹏称,以往信贷人员要调查,客户要到网点来签约,基本要投入一两天时间。无接触贷款不仅节约了客户成本,银行减少人工干预,也节约了成本。 从产品额度看,陈鹏表示,邮储银行与网商银行合作发放的无接触贷款平均额度在1万元左右,能够触达更小微的群体。“这些客户更多来自淘宝网店或线下扫码等场景,客群更年轻,更多是新经济主体。” “无接触贷款的风控由双方共同把关”,陈鹏介绍,邮储银行和网商银行会对各自的客户进行初步筛选,然后进入风控模型进行调查审批,贷后管理则在线上和线下渠道各自发挥所长。合作发放的不仅是线上信用贷款,抵押贷款也可以办,房产抵押等手续则需要线下进行操作。 网商银行小微融资产品部负责人宋晓介绍,无接触贷款背后是数据技术的支撑,网商银行正尝试与具备一定能力的银行联合建模,进一步提升双方风控水平。“今年我们将进一步开放能力,把网商银行的经验和技术赋能给更多小微金融机构。” “无接触”是大势所趋 近年来,商业银行持续发力以技术、数据、场景为依托的线上服务能力。 中国银行业协会数据显示,据不完全统计,2019年银行业金融机构网上银行交易笔数达1637.84亿笔,同比增长7.42%,交易金额达1657.75万亿元;手机银行交易笔数达1214.51亿笔,交易金额达335.63万亿元,同比增长38.88%;电商平台交易笔数达0.83亿笔,交易金额达1.64万亿元;全行业离柜率为89.77%。 无接触贷款无疑代表了小微金融未来的发展方向。中国人民大学金融科技研究所联席所长曹彤认为,中小微企业贷款难问题长期存在,传统的方法很难解决,一定要通过数字化来解决,而且这种数字化一定是银行与外部场景及金融科技机构协作完成。 银保监会首席检查官杨丽平日前强调,鼓励政策性银行、商业银行加强与主要依靠互联网运营的民营银行的业务合作,为小微企业精准滴灌,提高复工复产小微企业贷款可获得性。 陈鹏表示,为适应逐渐数字化、线上化的经济形态,银行金融服务也需要快速线上化、数字化、场景化。在此过程中,银行一方面要加强数据治理和集成,并对外开放合作,另一方面也要输出产品和服务,与平台企业共同开发场景,发挥各自优势,精准服务客户。(记者 欧阳剑环 陈莹莹) |